3月13日,英特尔宣布斥资153亿美元收购以色列汽车自动驾驶技术提供商Mobileye。3月10日,Mobileye收盘时总市值约102亿美元,英特尔的收购溢价接近50%,BBC新闻称之为“一场豪赌”。

(US chipmaker Intel is taking a big bet on driverless cars with a $15.3bn (£12.5bn) takeover of specialist Mobileye.)

折戟移动芯片后,两年来英特尔频频出手并购人工智能、自动驾驶等领域有成长前景的公司,为了不再错失下一个赚大钱的机会。

2016年9月,英特尔4亿美元收购Movidius,将低功耗视觉处理器技术纳入囊中;

2016年8月,英特尔4亿美元收购Nervana,主攻深度学习,布局人工智能领域;

2015年6月,英特尔167亿美元收购Altera,整合CPU技术与FPGA技术,布局物联网。

英特尔还收购一些小型初创公司,比如意大利安全芯片设计公司Yogiteck等。2015年以来,英特尔频繁收购,其中有两次收购超过150亿美元:167亿美元收购Altera、153亿美元收购Mobileye。

Intel频频出手,主要围绕未来成长潜力巨大的物联网、人工智能和自动驾驶进行广泛并购,不断丰富其芯片产品产业链条,实施“CPU+”战略大布局,不放过任何未来可能爆发性成长的机遇,可谓手笔巨大。

其实,抓紧布局未来的,不仅仅英特尔一家。自2015年,全球集成电路领域进入了全新的大并购时期,产业资源整合进入新时代,产业整合力度空前。

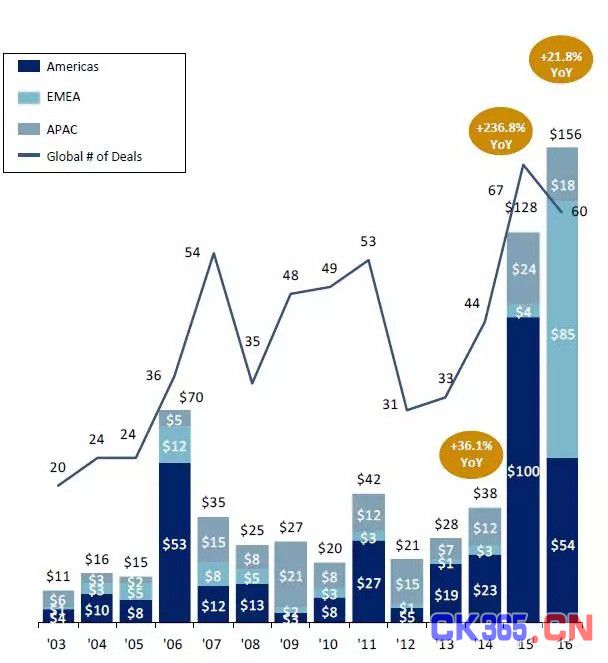

根据美林的统计,2015年,全球半导体领域并购额超过1280亿美元,比上一年增长236.8%;2016年,并购额再创新高,达到1560亿美元。

2015年以来,产业整合最为突出的现象是超过百亿美元的大型并购不断出现,行业巨头频频出手。两年来,超过百亿美元的并购案例8起,可以说在集成电路行业“豪赌”不断。除前述Intel的两起,还有以下6个并购案。

2015年3月,恩智浦(NXP)118亿美元收购飞思卡尔(Freescale)

2015年5月,安华高(Avago)370亿美元收购博通( Broadcom)

2015年10月,西部数据(Western Digital)190亿美元收购闪迪(Sandisk)

2016年7月,软银(SoftBank)320亿美元收购ARM

2016年7月,亚诺德(Analog Devices Inc. ADI)148亿美元收购凌力尔特(Linear)

2016年10月,高通(Qualcomm)470亿美元收购恩智浦(NXP)

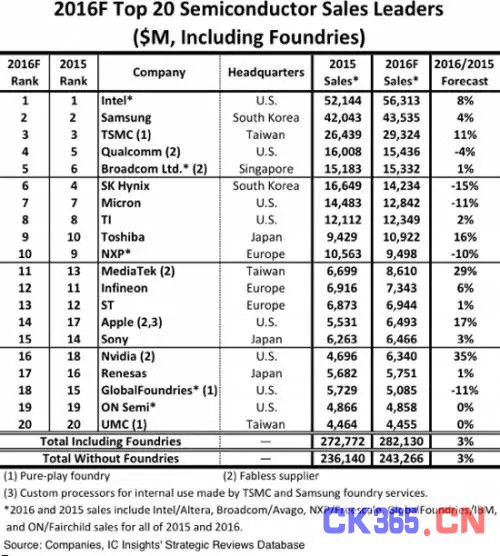

这些豪赌的背后,我们看到全球集成电路产业资源加速整合,资源越来越向优势企业集中,国际大企业的垄断竞争优势越来越强,后发企业面临的竞争压力越来越大。2016年,TOP20企业销售收入预计达到2821.3亿美元,较2015年增加近百亿美元,行业集中度越来越高。

虽然,国内集成电路产业近几年呈现加速发展态势,行业发展增速也一直保持20%左右的速度增长。在产业整合方面也做了很多努力,企业间的收购并购活动也时有发生,比如七星电子和北方微电子的整合,对整合北京地区集成电路专用设备生产研发资源、提高竞争能力有一定积极作用。

在国际并购方面,最近两年国内企业也偶尔有所收获,比如北京清芯华创收购豪威科技(OmNIVision)、建广资本收购先后收购NXP的RF Power部门和标准产品部门、武岳峰资本收购美国芯成半导体、北京屹唐盛龙(北京亦庄国投所设基金)收购Mattson、紫光科技入股西部数据等。但国际风起云涌的并购大潮相比,国内企业的并购整合活动仅仅是一潭清水偶尔掠起的一片涟漪,但已经引起美国以及欧洲政府和产业界的高度关注和担忧,采取了很多限制性政策。

在国际大并购的浪潮中,为什么国内企业还没有见到大的手笔,主要有几方面因素:

首先,国内企业规模还普遍偏小,国际竞争力差距依然很大。几乎在集成电路产业的各个环节,国内还没有能够参与全球集成电路产业第一阵营竞争的企业。目前,国内还没有企业进入全球半导体前20强企业。

前20强企业,美国最为集中,实际上有9家(博通仅注册在新加坡,主要经营活动依然在美国);日本3家,欧洲目前有3家(NXP被高通收购),韩国2家,台湾地区3家。企业规模和竞争力的客观差距,国内企业想去买,却心有力而力不足。

其次,欧美等国家担心我国快速发展集成电路产业危机其竞争优势,采取遏制政策。在高技术领域,欧美国家,特别是美国对我国还实施严格的高技术出口管制政策,对我国快速发展集成电路产业采取限制性政策,高端集成电路生产设备大多在其出口管制清单中。例如,干法等离子刻蚀机一直属于美国出口管制产品,直到国内中微半导体研发出同类设备,美国商务部才发布公告从其出口管制清单中剔除。对国内企业的并购更是红灯多于绿灯,最近两年已有多项并购活动未通过美国政府的审查。比如,三安光电拟收购环宇半导体(GCS),被美国政府否决;福建宏芯基金收购德国半导体设备商爱思强(Aixtron),最初获得了德国政府的审批,但被美国政府否决;金山江收购飞利浦照明业务,被美国政府否决。

第三,国内企业的融资成本较高,也一定程度上抑制了并购业务。国际并购活动很少以自有资金足额支付并购款,更多通过过桥贷款或者股票互换的方式操作。目前,国际大企业的融资主要通过发行长期债券方式融资,期限通常在15-20年,年利率在4%左右;国内企业很难获得期限超过5年的债务融资,且融资成本高昂。由于很难获得足额银行贷款,很多过桥贷款采用信托形式安排,年利率通常在10%左右。并购完成后一旦其他资本融资渠道行不通,收购主导企业将不得不承担高昂的融资成本,不可避免会增加并购企业的经营负担,对企业快速发展非常不利。

第四,国内企业遇有合适并购对象时,存在内部竞价现象,一定程度上抬高并购价格。由于国内企业普遍较小,国际上可并购标的选择范围有限,一旦遇到合适的并购对象,通常几家企业竞相投标,竞相抬价,甚至会出现国内企业多轮抬价的情况。已经完成并购的企业,出现了国内企业抬价竞争现象,造成部分项目最后成交价格偏高。

第五,复杂的审批流程也一定程度上限制了企业并购积极性。尽管最近几年再对外投资方面进行了很多改革,逐步放宽了对外投资的审批核准程序,但在并购过程中,并购主体企业依然要申请“路条”、申请外汇额度等,一定程度上也增加了并购难度,增加了并购时间成本。

综合以上各方面因素,内地集成电路企业目前大规模参与国际并购的客观条件尚不成熟,想要的标的企业买不起,更买不来。应该从买买买的冲动中冷静下来,更多寻求合作机会,加强国际技术交流与合作。

从目前的国际形势和两岸局势看,加强中国-欧盟之间的技术合作与交流也许是最为可行的途径。加强中欧两地企业间技术合作与交流,甚至资本层面的合作,互补短板,共同做大产业发展蛋糕,共享发展成果。

当下,国内企业更要加强资源整合,加大研发投入,增强产业链协调配合,加快自我发展,壮大人才队伍,尽快提升内在竞争实力。在竞争中更多地寻求合作机会。毋庸讳言,在全球集成电路产业竞争大局中,国内企业仍处于弱势地位,要抱团取暖,共同抵御可能到来的寒冬。只有经历过漫长寒冬的痛苦洗礼,才有机会拥抱明媚温暖的春光。